IR ou IS, faire le bon choix pour son entreprise viticole

Pour Nicolas Campels, directeur du service juridique et Fabien Romain, expert-comptable chez Cerfrance Midi Méditerranée, choisir entre impôt sur le revenu ou sur les sociétés engage à la fois à court, moyen et long terme. Explications.

Pour Nicolas Campels, directeur du service juridique et Fabien Romain, expert-comptable chez Cerfrance Midi Méditerranée, choisir entre impôt sur le revenu ou sur les sociétés engage à la fois à court, moyen et long terme. Explications.

Alors que l’impôt sur le revenu (IR) est plutôt la norme pour les entreprises agricoles, l’impôt sur les sociétés (IS) attire par l’allègement de charges fiscales et sociales qu’il peut induire. Dans le régime de l’IR, « l’assiette sociale et fiscale est subie et fonction des résultats de l’entreprise », énonce Nicolas Campels, directeur du service juridique chez Cerfrance Midi Méditerranée. Les charges sociales du dirigeant de l’entreprise sont assises sur le résultat brut et non sur ce qu’il se verse effectivement comme revenu.

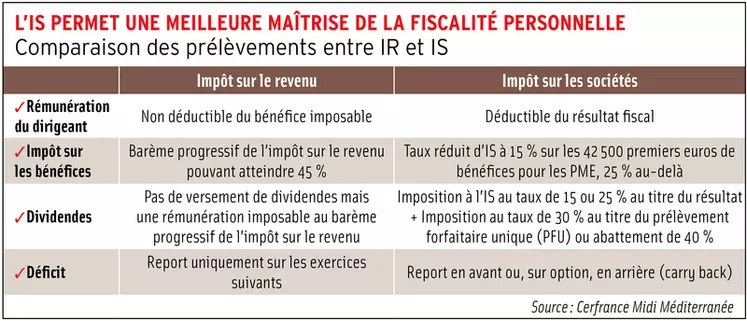

Par comparaison, dans le cas de l’IS, le niveau de cotisations sociales est maîtrisable puisqu’il dépend du niveau de salaire que l’on se fixe et non plus du résultat de l’entreprise. « La formule d’IS permet une meilleure maîtrise de sa fiscalité personnelle », appuie Nicolas Campels. « Les prélèvements obligatoires sont fonction de la rémunération définie en amont et/ou des dividendes perçus », complète Fabien Romain, expert-comptable chez Cerfrance Midi Méditerranée.

Dégager de la trésorerie pour développer l’exploitation

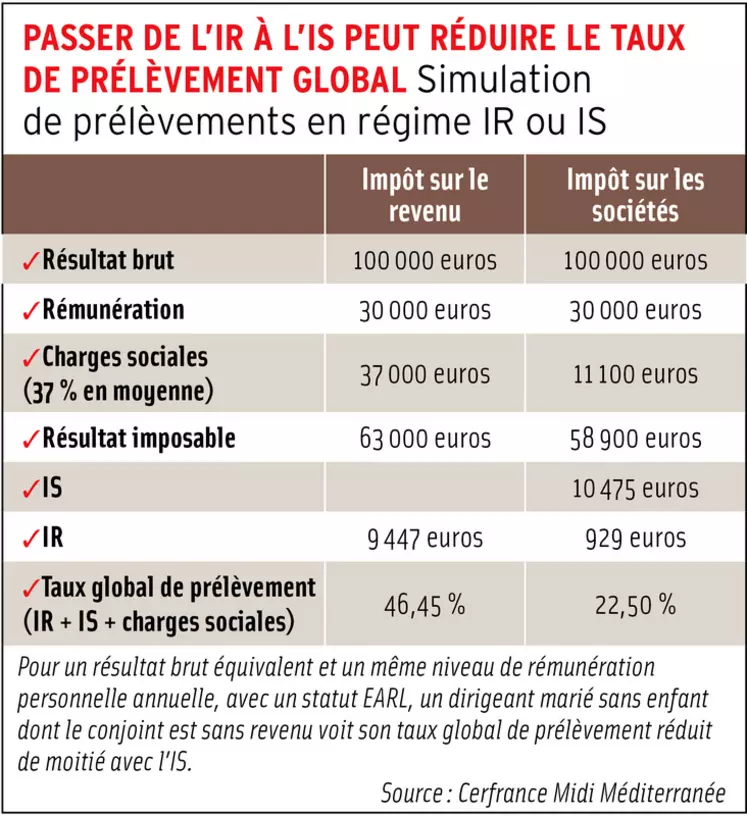

Pour Nicolas Campels, le régime de l’IS pousse à raisonner davantage en tant que « chef d’entreprise et à avoir une rigueur de gestion ». Pouvoir anticiper le montant des cotisations sociales à acquitter donne plus de visibilité sur le résultat disponible pour des dividendes à verser ou pour des investissements à déployer (voir tableau en fin d'article).

« C’est un outil de gestion et de croissance de l’entreprise », estime-t-il. Il voit le passage à l’IS comme pertinent lorsque les prélèvements freinent le dynamisme de l’entreprise. « Ça peut être intéressant pour que l’entreprise retrouve de l’air en termes de trésorerie lorsqu’elle est écrasée par l’IR et les cotisations sociales », considère-t-il.

L’impact sur le taux global d’imposition est important comme le montre la simulation proposée par Cerfrance Midi Méditerranée (voir tableau en fin d'article) où entre IR et IS, le taux de prélèvement global chute de 46,45 % à 22,5 %.

Des conséquences financières importantes à court terme

Mais évoluer de l’IR à l’IS peut être coûteux. « Au-delà des bénéfices que l’on souhaite tirer de ce changement, il faut prendre en compte le coût immédiat induit par la rupture fiscale », développe Fabien Romain.

Le changement implique une cessation d’activité avec une taxation immédiate des bénéfices en cours ou à affecter. L’expert-comptable cite « les déductions pour investissements (DPI), les déductions pour épargne de précaution (DEP), les plus-values latentes sur les éléments d’actif, les subventions d’équipement ayant été étalées, l’excédent du bénéfice agricole sur la moyenne triennale fiscale ou encore les primes de plantation ».

« L’année de transition, l’impôt sur le revenu dû par cette cessation d’activité peut se chevaucher avec l’impôt sur les sociétés », alerte-t-il. Passer à l’IS implique également de perdre les spécificités liées au régime de l’IR. C’est le cas des exonérations en lien avec les plus-values.

Idem pour quelques particularités importantes du régime agricole : détermination de la valeur des stocks et des avances aux cultures obligatoirement au prix de revient, plus de DEP possible ; extinction du lissage des bénéfices agricoles (moyenne triennale, étalement des revenus agricoles exceptionnels) ; déficits non imputés sur les revenus de l’année mais reportés au niveau de la société.

L’abattement en faveur des jeunes agriculteurs n’est plus mobilisable. Restent imputables à l’IS, le crédit d’impôt formation des dirigeants et celui pour l’agriculture biologique.

L’atténuation conditionnelle pour limiter la surcharge fiscale immédiate

Il est possible de demander une atténuation conditionnelle pour limiter certaines conséquences fiscales sous réserve de conditions à respecter. Ainsi la valeur des actifs doit rester inchangée ; les éléments en sursis d’imposition doivent être tracés afin de pouvoir être taxés à l’IS ; la déclaration de cessation d’activité est à déposer dans les soixante jours de la date du changement de régime fiscal. Cela permet d’éviter la taxation de certaines plus-values, des subventions d’équipement en cours d’étalement, des provisions qui conservent leur objet ou encore de la différence entre la valeur comptable et la valeur vénale des stocks.

Sont exclues les sommes relatives à la DPI ou la DEP ou les plus-values nettes à court terme qui faisaient l’objet d’un étalement sur trois ans.

Pour le surcroît d’imposition causé par la perte des dispositifs fiscaux purement agricoles (DEP…), un étalement sur cinq ans est possible au moment du passage à l’IS.

Un choix stratégique et pas seulement fiscal

Sur quels critères fonder sa décision, sachant qu’au-delà de cinq ans, le choix de l’IS est irrévocable ?

Le niveau de résultat est un élément déterminant. Atteindre un résultat dépassant le plafond de la sécurité sociale (Pass) incite à s’interroger sur un passage à l’IS. Le surcroît de cotisation n’apportera pas d’avantage supplémentaire. Mieux vaut donc orienter la trésorerie vers des projets de développement de l’exploitation.

« Mais s’arrêter au niveau de résultat pourrait être une grave erreur. D’autres paramètres doivent être pris en compte », lance Nicolas Campels. L’âge du dirigeant et ses projets sont à prendre en compte. Opter pour l’impôt sur les sociétés cinq ans avant la cessation d’activité pour cause de retraite serait par exemple regrettable. La perte des avantages fiscaux de l’IR et celle des bénéfices agricoles sont à considérer et ont des effets sur les projets de transmission de l’exploitation, pointent les deux experts. « Notamment si la transmission n’a pas été anticipée longtemps en amont », signale Fabien Romain. Des leviers sur la transmission existent avec l’IS mais ils s’anticipent bien en amont.

Compliqué également d’envisager l’IS lorsque « le dirigeant ne parvient pas à distinguer son patrimoine privé de son patrimoine personnel », mentionne l’expert-comptable. « Si on prend beaucoup de dividendes et peu de salaire ça ne fait rien gagner du tout car les dividendes sont taxés », prévient-il aussi.

Un changement de forme juridique ne s’impose pas forcément. « De nombreuses structures initialement imposées à l’IR telles que l’EARL ou la SCEA peuvent décider d’opter pour l’impôt sur les sociétés », observe Nicolas Campels. Il précise toutefois qu’il est envisageable d’opter pour une forme juridique autorisant l’IS. Et de citer la transformation d’un GAEC en SARL.

Entre IR et IS, le choix engage donc une réflexion d’envergure. « Il n’existe pas de régime d’imposition idéal », conclut Nicolas Campels.

L’IS permet une meilleure maîtrise de la fiscalité personnelle

Passer de l’IR à l’IS peut réduire le taux de prélèvement global

Pour un résultat brut équivalent et un même niveau de rémunération personnelle annuelle, avec un statut EARL, un dirigeant marié sans enfant dont le conjoint est sans revenu voit son taux global de prélèvement réduit de moitié avec l’IS.

Une étude préalable à partir de 500 euros HT

« Chaque situation est différente et unique, d’où la nécessité de réaliser une étude sérieuse sur l’opportunité ou non d’un passage à l’impôt sur les sociétés », conseille Nicolas Campels, directeur du service juridique chez Cerfrance Midi Méditerranée. Le coût d’une telle étude dépend beaucoup du champ qui lui est assigné. « Il peut varier de 500 euros HT pour une étude simple avec impact en rythme de croisière, à 5 000 euros HT pour une étude patrimoniale complète et une gestion de l’année de transition », illustre-t-il.