Repli des exportations mondiales de porc en 2021

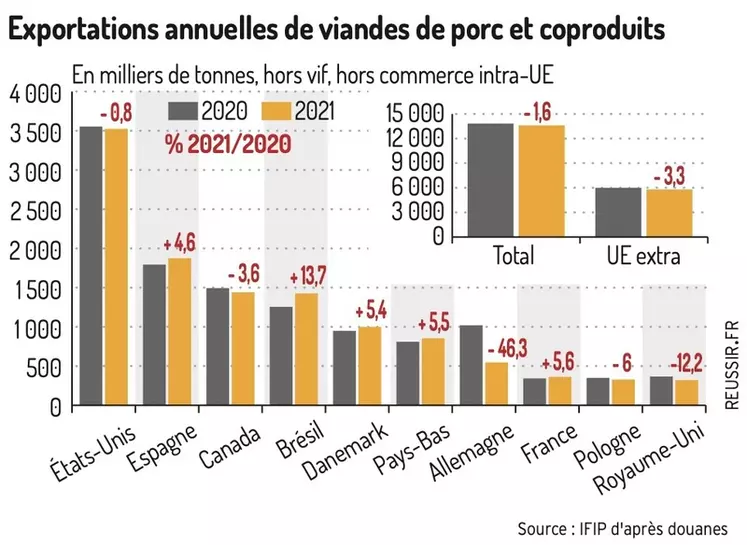

En 2021, les exportations mondiales de porc ont été en léger repli : - 1,6 % par rapport à 2020. L’affaiblissement de la demande chinoise est à l’origine de ce recul.

En 2021, les exportations mondiales de porc ont été en léger repli : - 1,6 % par rapport à 2020. L’affaiblissement de la demande chinoise est à l’origine de ce recul.

Baisse de la demande en Chine

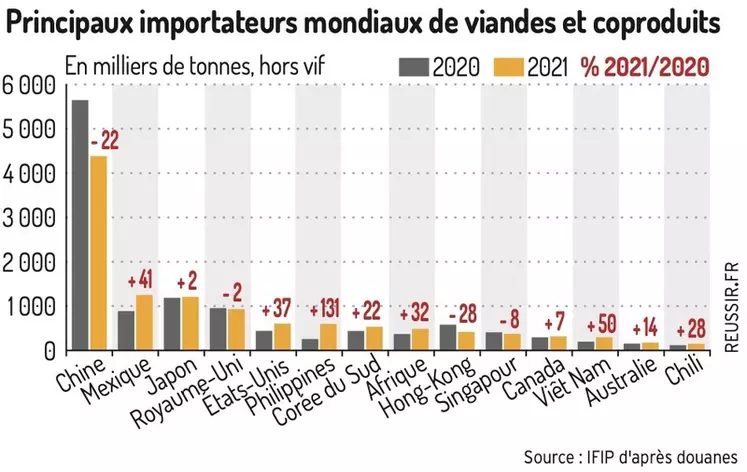

Le secteur de l’export a particulièrement été touché en 2021 par la chute des importations chinoises, confirmant le redéveloppement de la production porcine nationale. Sur l’année, la Chine a acheté 4,4 millions de tonnes de viandes et coproduits du porc, 22 % de moins qu’en 2020, pour un montant de près de 9 milliards d’euros. Outre la baisse des achats de la Chine, les exportateurs mondiaux ont aussi subi un repli de la valorisation des produits du porc à l’export. La valeur des exportations à destination de la Chine a chuté de plus de 26 % en un an. Cette moindre valorisation s’explique par le recul mondial des cours à la production en 2021 et par une demande en viandes inférieure à 2020.

Les États-Unis et l’Union européenne (UE-27) ont été particulièrement affectés par le repli de la demande chinoise. L’UE-27 a exporté vers la Chine 2,5 millions de tonnes en 2021 (- 22 % en un an) et les États-Unis autour de 700 000 tonnes (- 27 %). En revanche, les Brésiliens ont consolidé leur position (+ 4 % en un an) et sont désormais le 3e fournisseur du marché chinois. Le Danemark et la France ont finalement été un peu moins touchés par la baisse des ventes vers la Chine (resp. - 2,2 % et + 0,2 % en un an), en comparaison des exportateurs espagnols et néerlandais (resp. - 10,1 % et - 17,7 % entre 2020 et 2021). Les exportations d’abats, en hausse, ont permis de compenser la perte des ventes en viandes.

Reprise sur les autres pays d’Asie de l’Est

Les autres marchés d’Asie de l’Est ont pu servir de relais à la Chine, mais en partie seulement. Les importations du Japon sont en légère hausse (+1,3 % en an), celles des Philippines se sont démultipliées (+ 127 %), tout comme en Corée du Sud (+ 20,5 %), et au Vietnam (+ 17,5 %). Ce regain des achats est en lien avec la reprise de l’économie à la suite d’une année 2020 plombée par la crise de Covid-19. Le secteur de la restauration hors domicile, consommateur de viandes importées, s’est progressivement rouvert après un arrêt quasi-complet en 2020. De plus, le recul des prix mondiaux du porc rend les produits européens et américains plus accessibles. Enfin, la fièvre porcine africaine est à l’origine de la reprise des importations en Asie de l’Est (hors Chine et Hong Kong). Ces pays restent affectés par le virus qui abaisse l’offre et participe à l’inflation des prix à l’échelle nationale.

En Europe, l’Allemagne a souffert

À l’échelle européenne, les exportations vers les marchés tiers sont en baisse : - 3,3 % entre 2020 et 2021. La fermeture de nombreux pays aux produits venant d’Allemagne, pour raisons sanitaires (fièvre porcine africaine), a lourdement pesé sur le marché intérieur et plus globalement, sur le marché européen. Les exportations de l’Allemagne vers les débouchés hors européens sont passées de 1,02 million de tonnes à 548 000 tonnes entre 2020 et 2021 (- 46,3 %). Les destinations relais ont été peu nombreuses pour les produits allemands, et surtout moins rémunératrices. Toutefois, la situation a permis aux Espagnols, Danois, Néerlandais et Français de gagner des parts de marché sur la scène internationale. Ces pays affichent des résultats à l’export supérieurs aux records déjà atteints en 2020.

Côté américain, le Brésil bat tous les records

Les exportateurs brésiliens n’ont été affectés par le repli de la demande chinoise qu’au cours du dernier trimestre de l’année 2021. Durant toute l’année, le Brésil a intensément développé ses parts de marché dans le monde. Le pays affiche une hausse des exportations à la fois en volume (+13,7 % en un an) et en valeur (+15,6 %). Le Brésil devient un concurrent de plus en plus redoutable pour les Européens mais aussi pour les Américains. Les États-Unis ont toutefois pu pallier le recul de la demande chinoise grâce à la recrudescence forte de la demande mexicaine durant toute l’année (+37 % en un an).

Envisagé au départ à un pas de temps plus lointain, « l’après-Chine » semble déjà être là et le recul des importations chinoises sera effectif en 2022. Ce contexte exacerbera les batailles commerciales sur les autres marchés importateurs et les entreprises de l’export seront confrontées à une forte compétitivité à l’échelle internationale.

La Russie peu présente dans le commerce mondial de viande de porc

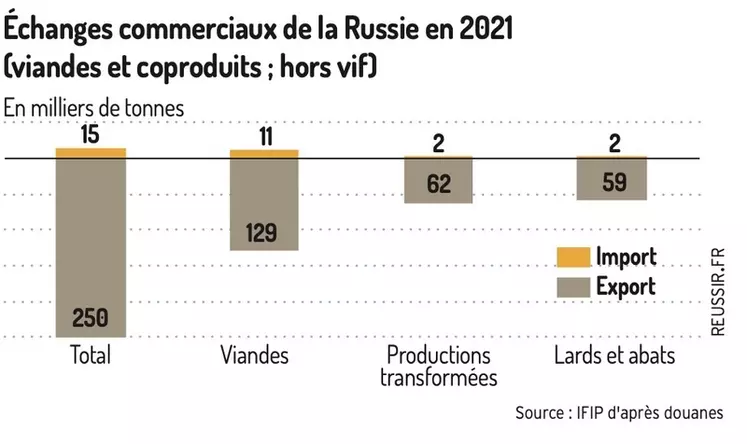

La Russie n’est pas un gros pays exportateur en produits de porc. En 2021, les exportations russes de viandes et coproduits se sont élevées à près de 250 000 tonnes, soit moins que le Royaume-Uni. Mais la stratégie du pays est de devenir un acteur important sur la scène internationale. Les répercussions de la guerre Ukraine-Russie sur les flux d’exportation ne seront que limitées. Depuis 2018, le pays est autosuffisant et exporte vers l’Europe de l’Est (Ukraine, Biélorussie) mais aussi en Asie (Vietnam, Kazakhstan, Hong Kong).

Conquérir de nouveaux marchés

Les flux vers l’Ukraine, qui avant la guerre étaient réguliers au rythme de 4 000 tonnes par mois, s’interrompront dans un premier temps. Cela laissera davantage de disponibilités aux exportateurs russes pour conquérir d’autres marchés, en particulier en Asie. Par ailleurs, le contexte géopolitique entraîne une importante dévaluation du rouble. La Russie bénéficiera d’un avantage compétitif par rapport aux autres pays exportateurs. Dans un contexte où la concurrence est déjà forte sur les marchés asiatiques, le développement des parts de marché russes affectera les exportateurs européens.

Du côté des importations, l’impact du conflit sera marginal. La Russie importe des quantités minimes de viandes de porc et coproduits (14 700 tonnes en 2021), et l’UE ne représente que 10 % de ses approvisionnements. Depuis l’embargo de 2014, la relation entre les deux puissances est devenue quasi-inexistante.