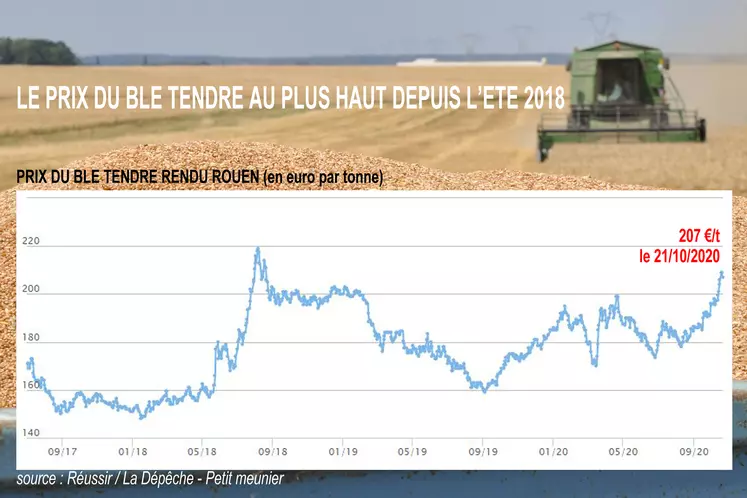

Prix du blé à plus de 200 €/t : les 5 points clés pour comprendre la hausse

Le prix du blé rendu Rouen a atteint son plus haut niveau depuis deux ans. Cette dynamique haussière enclenchée depuis le mois d’août est alimentée par la situation en Russie et une demande mondiale dynamique. Le tour de la question en 5 points clés.

Le prix du blé rendu Rouen a atteint son plus haut niveau depuis deux ans. Cette dynamique haussière enclenchée depuis le mois d’août est alimentée par la situation en Russie et une demande mondiale dynamique. Le tour de la question en 5 points clés.

Le cours du blé tendre rendu Rouen au-dessus de 200 €/t : la chose ne s’était pas vue depuis janvier 2019. Mieux : le 20 octobre, le prix avoisinait 210 €/t, au plus haut depuis août 2018. La séquence haussière initiée depuis la mi-août tient bon. Pour Laurent Crastre, spécialiste du marché du blé tendre chez Tallage/Stratégie Grains, ces chiffres ne relèvent pas de l’anomalie. « Les cours sont en phase avec les fondamentaux, estime l’expert. Les nouvelles haussières s’enchaînent depuis le début de la campagne. »

1) Des stocks bas chez les principaux exportateurs

Le premier élément de support, c’est l’état des stocks chez les principaux exportateurs de blé tendre de la planète. C’est l’un des principaux facteurs explicatifs des prix du blé, car il permet de ne prendre en compte que les volumes de blé disponibles pour le marché mondial. Or, le ratio stock/consommation pour ces grands exportateurs révèle une situation tendue.

Plus précisément, l’offre n’a rien de pléthorique dans l’hémisphère nord, principale source d’origination du blé à l’export avant l’arrivée des récoltes argentine et australienne. La récolte européenne a notamment été mise à mal par des surfaces en baisse en France et des rendements pénalisés par des conditions climatiques défavorables.

2) La remontée des prix russes

Autour de la mer Noire, la production est certes bonne en Russie, évaluée au-dessus de 80 millions de tonnes (Mt), mais le géant russe a démarré la campagne avec des stocks bas. Surtout, les disponibilités russes sont cette année disposées à l’intérieur du pays, loin des ports. De quoi alimenter les cours à la hausse. Les prix russes ont ainsi décollé, passant d’à peine plus de 200 $/t Fob en août à 250 $/t à la mi-octobre.

« Le blé russe était très compétitif cet été, mais ses prix ont rejoint les prix européens et australiens ces dernières semaines, expliquait le 14 octobre Marc Zribi chef de l’unité grains de FranceAgriMer. Il y a une rétention de la part des Russes vu la situation favorable des prix, à laquelle s’ajoute le retour possible d’un quota à l’export sur la période janvier-juin. » Face à un rythme d’exportation record et à une dangereuse inflation des prix domestiques du blé dans le pays, les autorités russes pourraient en effet protéger leur marché intérieur en restreignant l’export.

3) La dégradation des perspectives de récolte en Argentine

La dégradation des perspectives de récolte en Argentine a aussi alimenté la hausse. La production argentine a été revue à la baisse sous l’effet de la sécheresse persistante. Le pays, revenu dans le giron des grands exportateurs de blé depuis quelques années, voit ainsi son disponible exportable fondre par rapport aux premières prévisions. On pourra toutefois compter sur l’Australie, qui va renouer avec une excellente production après deux années catastrophiques. Mais, comme pour l’Argentine, ce blé ne sera pas disponible avant décembre, et sera nécessaire pour alimenter la demande asiatique.

4) Une demande mondiale très dynamique

Face à cette offre contrainte, la demande est très dynamique. La Chine a été active à l’achat en blé depuis le début de la campagne, poursuivant sur sa lancée entamée en 2019-2020. Les ventes françaises vers cette destination pourraient avoisiner les 2 Mt sur l’ensemble de la campagne, malgré la petite récolte tricolore d’à peine plus de 29 Mt. S’ajoutent à la demande chinoise le retour du Pakistan au rang des importateurs majeurs (le pays devrait importer plus de 2 Mt de blé sur le marché mondial), et le maintien d’une demande de la part de l’Iran. À la mi-octobre, la Syrie apportait son écot haussier en annonçant sa volonté d’importer 0,2 Mt d blé par mois.

5) Des éléments qui pourraient gripper la hausse

Cette tendance haussière peut-elle perdurer ? Pour Laurent Crastre, la mise en place de restrictions à l’export en Russie ou des inquiétudes supplémentaires sur la capacité d’export de l’Argentine seraient des facteurs susceptibles d’alimenter la hausse. Les prix du blé arrivent toutefois dans une zone où ils pourraient couper une partie de la demande.

« On a commencé à voir des appels d’offres annulés pour du blé en Asie, souligne l’analyste. Il faut aussi prendre en compte les blés indiens qui, vu la hausse des cours mondiaux, deviennent compétitifs sur l’Asie et le Moyen-Orient. Cela peut être un élément pour caper la hausse, mais il faudra un signal politique pour que l’Inde puisse sortir plusieurs millions de tonnes comme cela avait été le cas il y a quelques années. » Laurent Crastre met aussi en garde contre les effets potentiels d’une nouvelle vague de Covid sur la demande même si, à court terme, celle-ci provoque une accélération des importations.

Dans un premier temps, la crainte liée à une accélération de la pandémie se traduit en effet par une ruée aux achats des pays qui craignent une rupture des chaînes d’approvisionnement. En témoignent la constitution de stocks records en Jordanie, et une frénésie d’achat inhabituelle de l’Egypte pendant la période de récolte dans le pays. Ou comment certains pays passent d’une stratégie « juste à temps » à une logique d’achats « juste au cas où ».

Regain de compétitivité du blé français à l’export

La violente remontée des prix russes a mécaniquement permis aux prix français de retrouver de la compétitivité sur le marché mondial depuis quelques semaines. L’origine tricolore est ainsi pressentie pour être retenue dans les derniers appels d’offres passés par l’Algérie en octobre, aux côtés des blés baltes et allemands. Pour l’heure, le changement du cahier des charges algérien régissant la qualité de ses importations de blé ne change donc pas la donne. Les nouvelles spécifications introduites lors de l’appel d’offres du 10 octobre ouvrent la porte aux blés russes du fait de la remontée du seuil autorisé en grains punaisés. Mais, actuellement, les rapports de compétitivités jouent en faveur des blés européens.Difficile dans ces conditions de prévoir le volume qui sera exporté par la France sur pays tiers en 2020-2021. Les disponibilités, en forte baisse, plaident pour des exportations de moins de 7 millions de tonnes (Mt). La Chine pourrait toutefois à elle seule importer près de 2 Mt de blé français. Sachant que les demandes algérienne et marocaine seront une nouvelle fois bien présentes cette année, les pronostics sont ouverts…