Impôt sur le revenu ou impôt sur les sociétés : choisir le régime fiscal adapté à sa société agricole

De plus en plus d’exploitants s’interrogent sur les choix à faire en matière de fiscalité pour leur société civile agricole. Pour bien choisir entre impôt sur le revenu ou impôt sur les sociétés, cela nécessite de mettre à plat ses objectifs afin d’opter pour la solution qui convient le mieux à sa situation.

De plus en plus d’exploitants s’interrogent sur les choix à faire en matière de fiscalité pour leur société civile agricole. Pour bien choisir entre impôt sur le revenu ou impôt sur les sociétés, cela nécessite de mettre à plat ses objectifs afin d’opter pour la solution qui convient le mieux à sa situation.

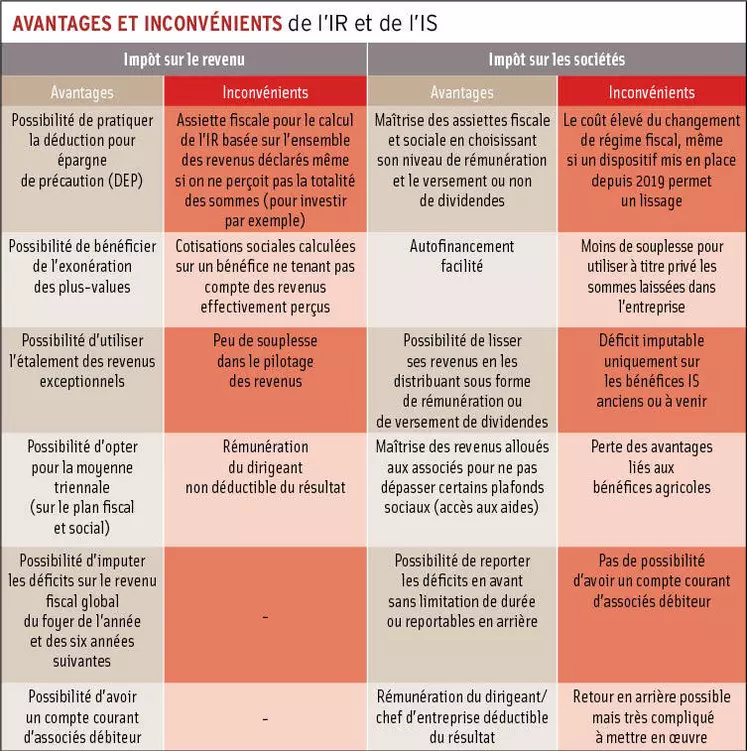

La plupart des entreprises agricoles relèvent de l’impôt sur le revenu (IR). Pourtant, un nombre croissant d’exploitants agricoles installés en société optent pour l’impôt sur les sociétés (IS). La décision de passer de l’un à l’autre ne doit pas se faire à la légère. Beaucoup de paramètres sont à prendre en compte et il convient de mettre à plat minutieusement les avantages et les inconvénients de chaque système avec son conseiller de gestion pour prendre la décision la plus pertinente pour son entreprise. « Ce n’est pas toujours facile de comprendre tous les enjeux d’un tel changement », estime Yohan Lesobre, fiscaliste chez Cerfrance Seine Normandie.

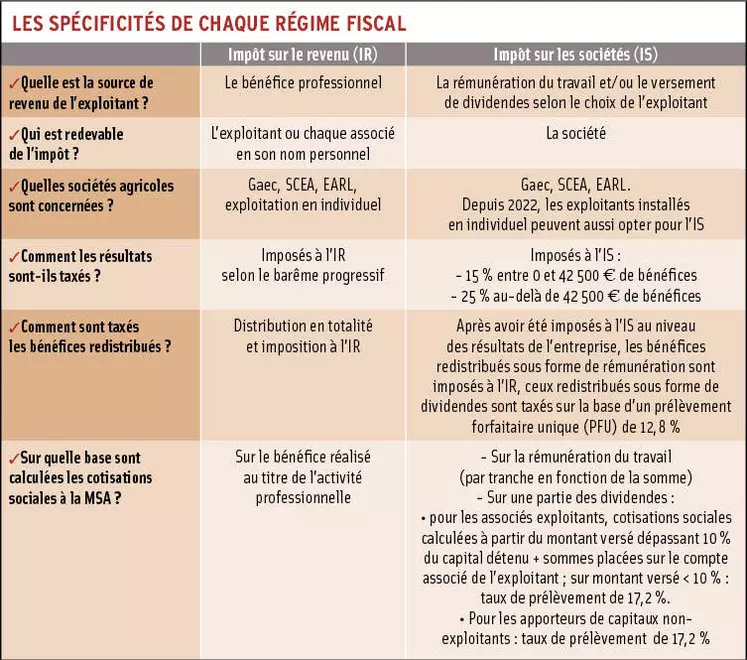

Tous les types de sociétés civiles agricoles (Gaec, EARL, SCEA) ainsi que les exploitations individuelles peuvent opter pour l’imposition sur les sociétés. La mise en place de l’IS se fait en informant l’administration fiscale du choix de cette option. La demande doit se faire au plus tard dans les trois mois qui suivent la clôture du bilan pour une activation l’année suivante.

Passer à l’IS pour piloter sa fiscalité

Les réflexions naissent souvent dans un contexte de résultats importants qui entraînent une taxation dans les tranches marginales d’imposition (TMI) les plus élevées de l’impôt sur le revenu, à 41, voire 45 %. À l’IR, c’est l’exploitant en son nom propre qui est imposé sur les bénéfices agricoles réalisés au titre de l’activité professionnelle. Son taux moyen personnel d’imposition varie non seulement en fonction des bénéfices agricoles mais aussi de la composition et des ressources de son foyer fiscal.

C’est une différence fondamentale avec le régime de l’impôt sur les sociétés dont la philosophie est tout autre. C’est l’entreprise qui supporte l’imposition sur les bénéfices avec une taxation de 15 % sur les 42 500 premiers euros de résultat et de 25 % pour les résultats au-delà de ce seuil. Un des intérêts de l’IS est de maîtriser la part du résultat qui sera soumise à l’IR et aux cotisations sociales. À l’IR, les assiettes fiscale et sociale sont basées sur le revenu déclaré qui correspond aux bénéfices réalisés. À l’IS, l’exploitant n’est imposé sur le revenu qu’au titre des sommes qu’il décide de percevoir via une rémunération ou le versement de dividendes.

« L’idée est de piloter sa fiscalité plutôt que de la subir », considère Clément Bizouard, expert-comptable indépendant. La possibilité offerte dans le cadre d’une société soumise à l’IS de déterminer son niveau de rémunération en fait un outil intéressant de lissage des revenus. « Le niveau de rémunération va pouvoir être en partie décorrélé du résultat de la ferme », avance-t-il.

Toutefois, le passage à l’impôt sur les sociétés ne se limite pas à cette dimension fiscale et sociale, loin de là. « C’est un raisonnement à court terme de considérer ce changement uniquement comme une opportunité fiscale et sociale », estime Emmanuel Lambert, conseiller d’entreprise chez Agriexperts. Pour lui, cela doit s’inscrire dans une réflexion beaucoup plus large sur les projets et les objectifs pour son exploitation.

Un outil de gestion pour développer sa société agricole

En parallèle, l’intérêt de l’IS est de garder une partie des résultats en réserve dans la société pour autofinancer les projets d’investissement de l’entreprise et avoir de la trésorerie. Cela peut aussi être intéressant en cas de projet de diversification avec une activité de nature commerciale (prestation de services ou achat-revente).

En conséquence, ces sommes ne sont plus disponibles aussi facilement pour les besoins à titre privé de l’exploitant. C’est pourquoi le choix de l’impôt sur les sociétés impose une grande rigueur dans la gestion, une anticipation de ses investissements et une évaluation précise de ses besoins de prélèvements privés. En plus de la rémunération, il est possible pour les associés de se verser des dividendes qui seront taxés à 30 %. « Cela ne présente pas d’intérêt de passer à l’IS si on se verse 100 % des bénéfices en dividendes, le niveau d’imposition risque de se rapprocher de celui de l’IR », prévient Emmanuel Lambert.

Amortir le choc fiscal

Autre point à prendre en compte : le coût du changement de régime fiscal. La démarche entraîne les conséquences fiscales d’une cessation d’activité. Les dispositifs incitatifs propres au secteur agricole, tels que la déduction pour épargne de précaution (DEP), l’exonération des plus-values, la moyenne triennale, l’étalement des revenus professionnels ou encore l’abattement JA, sont réintégrés au bilan comptable de l’exercice précédant le changement de régime fiscal. Les sommes viennent ainsi s’ajouter aux bénéfices agricoles soumis à l’impôt sur le revenu avant le basculement vers l’IS.

Depuis 2019, un dispositif permet toutefois d’atténuer le choc fiscal du changement de régime grâce à un étalement de la réintégration des sommes liées aux dispositifs purement agricoles sur cinq ans. Élément important : une fois soumis à l’IS, il n’est plus possible d’utiliser ces régimes de faveur.

Il est également possible de pratiquer l’atténuation conditionnelle pour éviter que les plus-values latentes ou les bénéfices en sursis d’imposition fassent l’objet d’une imposition lors du changement de régime fiscal. En pratique, cela consiste à ne pas modifier les écritures comptables lors du passage à l’IS. C’est-à-dire qu’il n’y a pas de réévaluation des immobilisations et des stocks. « Lors du passage à l’IS, dans les cas où il n’y a pas de création de nouvelle société, nous pratiquons souvent une reprise à l’euro près du dernier bilan, donc avec un bilan d’ouverture IS identique à la fermeture IR », précise Emmanuel Lambert.

Si une réévaluation est pratiquée, elle présente l’avantage de partir sur un nouvel amortissement des biens mobiliers (matériel, cheptel, stocks…) dans la nouvelle structure soumise à l’IS, avec en contrepartie de potentielles plus-values à inscrire dans le dernier bilan comptable (non imposées si on bénéficiait de l’exonération).

Marche arrière possible mais délicate

Jusqu’en 2019, une fois l’option IS activée, il était impossible de faire marche arrière. La loi de finances de 2019 a instauré la possibilité de renoncer à l’IS et de revenir à l’imposition sur le revenu dans les cinq ans suivant l’activation de l’option. Si le rétropédalage est possible sur le papier, il reste très difficile à réaliser dans les faits. « Sur le plan fiscal, cela annule les effets du passage à l’IS », prévient Clément Bizouard.

La holding, une solution souvent intéressante

Il est possible d’opter pour la création d’une holding soumise à l’IS tout en conservant une société civile agricole soumise, elle, à l’IR. La holding détient une participation dans la société agricole. C’est une situation souvent envisagée dans une optique patrimoniale et de transmission quand on ne souhaite pas forcément investir les bénéfices réalisés dans l’exploitation agricole mais plutôt à l’extérieur (immobilier par exemple).