Logistique portuaire - Vers des coûts de transbordement en Ukraine et en Russie au niveau français...

Les capacités logistiques des secteurs céréaliers russe et ukrainien ont progressé, mais le conflit armé entre les deux pays pourrait tout remettre en question.

Les capacités logistiques des secteurs céréaliers russe et ukrainien ont progressé, mais le conflit armé entre les deux pays pourrait tout remettre en question.

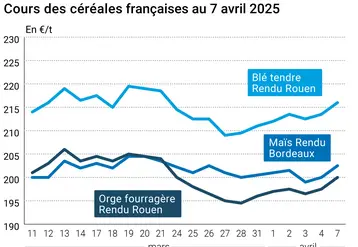

« Les coûts de fobbing [transbordement en français, correspondant au coût du chargement d’un bateau depuis un terminal portuaire] passeront sous la barre des 10 dollars la tonne avant 2030 sur la zone mer Noire », témoigne Eduard Zernin, président du conseil d’administration de Rusgrain Union (association russe des exportateurs de céréales). « Nous pensons que ces coûts seront au niveau européen dans les cinq à dix ans à venir », déclare Maksym Kharchenko, analyste d’UkrAgroConsult. Ces experts espèrent que leurs pays se mettront au niveau de l’Hexagone, dont le coût de fobbing s’élève à environ 6 dollars la tonne. Mais ces déclarations ont été enregistrées avant le début de l’invasion de l’Ukraine par la Russie, ce qui pourrait changer la donne.

Si la guerre durait, engendrant d’importants dégâts dans les ports ukrainiens, et si les sanctions occidentales affaiblissaient les capacités d’investissement de la Russie, les objectifs à l’horizon 2030 s’en retrouveraient difficilement atteignables, d’après les experts contactés. En revanche, si elle prenait fin rapidement – voire connaîtrait une issue diplomatique –, ce scénario préserverait une certaine crédibilité.

Jean-Jacques Hervé, expert de la zone mer Noire et conseiller du Commerce extérieur de la France, indique que « les Russes, une fois qu’ils auront éventuellement pris le contrôle du pays, souhaitent une rentrée de devises depuis l’Ukraine, et cela passe par le commerce des céréales. Ils n’ont donc pas intérêt à cibler les ports ukrainiens de la mer Noire ».

Des coûts de fobbing à la baisse

Malgré le conflit armé, il est intéressant d’analyser les évolutions constatées lors des dernières années par ces deux pays, illustrant l’importance stratégique du commerce des grains pour eux. Sachant qu'une reprise des investissements dans le secteur céréalier n'est pas à exclure une fois la guerre terminée, validant potentiellement les déclarations de MM. Zernin et Kharchenko.

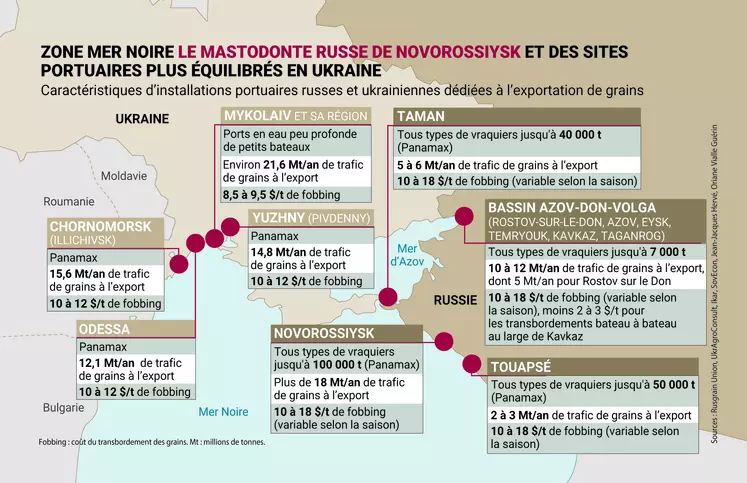

Le coût de fobbing en 2018 en Russie tournait autour de 20 dollars la tonne, et à plus de 30 dollars avant 2010, contre 10-18 dollars la tonne actuellement, selon les analystes contactés. En Ukraine, il s’élève à 8-12 dollars la tonne, contre 15-19 dollars en 2015-2016, et plus de 20 dollars la tonne, avant 2010.

Si les coûts de fobbing baissent, c’est notamment en raison de l’extension des capacités portuaires des ports russes et ukrainiens, augmentant la concurrence entre les divers sites. Ce qui a été rendu possible par les faibles coûts de production des céréales, rendant le secteur global compétitif, et permettant aux opérateurs locaux d’investir tout au long de la chaîne, explique Jean Jacques Hervé. Les analystes rappellent que le coût de production du blé tendre en Russie s’élève à environ 90-100 $/t pour les fermes les plus compétitives (probablement plus de 100 $/t avec la hausse actuelle des intrants) et à 110-130 $/t en Ukraine, contre 160 €/t en moyenne (180 $/t) pour la France (avant l'explosion des cours des intrants). « Nous estimons une hausse des coûts de production en Ukraine de 15 % entre 2021 et 2022 », complète Maksym Kharchenko.

Le conflit de 2014 comme catalyseur

Une accélération des investissements dans la logistique est rapportée depuis 2014, soit le début du conflit entre la Russie et l’Ukraine. La Russie a, en effet, profité des sanctions européennes pour stimuler sa production de porcs et de céréales, et pour moderniser ses outils logistiques céréaliers. « La Russie investit dans la logistique, et développe une intense diplomatie agricole, vers l’Afrique et les pays importateurs où elle participe à la création de capacités de réception des céréales, comme à Tartous en Syrie », renchérit Jean-Jacques Hervé.

La Russie axait son développement sur la zone mer Noire/Azov avant la guerre, étant donné que les principaux clients du pays se situent dans la zone Moyen-Orient-Afrique du nord (Mena), soulèvent les experts. Ce qui ne l’empêche pas de se développer dans toutes les directions, à tel point que des projets de constructions de terminaux portuaires céréaliers sont rapportés sur la mer Baltique, au nord (voies polaires) et à l’est du pays. Dmitry Rylko, dirigeant du cabinet Ikar, évoque trois projets sur la mer Baltique, qui devraient se terminer dans 1 à 2 ans. Ces projets seraient dotés d’une capacité d’exportation de plus de 4 Mt/an chacun, selon Eduard Zernin, qui précise que la mer Baltique permet de fournir des clients d’Europe du nord, de l’Amérique du sud et de l’Afrique (hors Mena).

Rien d’étonnant ainsi d'avoir vu la Russie prendre pied sur le marché algérien avant la guerre en Ukraine, et de pouvoir désormais exporter ses grains sur la Chine. Les spécialistes expliquent toutefois que le pays ne pourra commercer ses céréales avec l’empire du milieu avant la campagne 2022/2023. La logistique se met déjà en place, avec la construction d’un terminal ferroviaire céréalier à Zabaikalsk-Mazhouli, d’une capacité de 8 Mt/an de grains, qui devrait être inauguré en 2023.

Côté ukrainien, le conflit de 2014 a obligé les opérateurs locaux à déménager leurs capacités portuaires depuis la mer d’Azov vers la mer Noire, essentiellement sur les sites d’Odessa et de Mykolaiv, et ce, avec succès, rapportent les experts.

« L’Ukraine, se sentant encore plus talonnée par son voisin, a développé une intense politique de développement de sa production, de sa logistique, et a, comme la Russie, entrepris une politique commerciale et diplomatique auprès des importateurs », soulève Jean-Jacques Hervé. L’État s’est, en revanche, moins investi qu’en Russie, laissant davantage la main aux opérateurs privés.

Citons des cas concrets. En Russie, les spécialistes estiment que les capacités d’expédition du port de Novorossiysk sont passées de 12-14 millions de tonnes en 2015 à plus de 20 millions actuellement. Celles des ports de Taman et de Touapsé ont grimpé de 150 % chacun de 2013 à aujourd’hui.

Les Russes ont également recours à la technique du transbordement de grains depuis les petits bateaux (venant de la mer d’Azov) vers les gros navires (sur la mer Noire), afin de désengorger les terminaux portuaires. « Cette opération se fait au large du port de Kavkaz, et est généralement plus compétitive que le transbordement depuis un terminal portuaire, mais plus soumise aux aléas climatiques », témoigne Dmitry Rylko. 30 % à 40 % de l’export russe de grains se réalisent par ce biais, précise Eduard Zernin.

En Ukraine, Maksym Kharchenko cite de nombreux investissements durant les trois dernières années : construction d’un terminal céréalier en 2019 près du port de Pivdenny, de 5 Mt/an de capacités d’expédition, d’un deuxième terminal à Chornomorsk, de 4 Mt/an, d’un autre à Olvia pour 4 Mt/an, et une augmentation de celles d’un terminal du port de Mykolaiv, à 2,5 Mt/an.

La logistique intérieure: le plus gros potentiel de progression

La logistique intérieure reste encore un frein de compétitivité logistique en Russie et en Ukraine, du fait de la taille de ces pays mais aussi d’équipements parfois encore jugés vieillissants. Le coût de transport de grains est évalué à environ 30-33 $/t en Ukraine en moyenne, d’après UkragroConsult, et à 40-70 $/t en Russie, selon Jean-Jacques Hervé. Mais là aussi, d’importants progrès ont été réalisés.

En Russie, au cours des quatre dernières années, plus de 24 000 wagons ont été produits, ce qui représente près de la moitié de la flotte existante, d’après Rusgrain Union. « S’il y a 10 ans la moyenne d’âge des wagons était de 25 ans, aujourd’hui il est de 9 ans. Les nouveaux wagons ont une capacité de charge accrue, de plus de 76 t (contre 65 t auparavant). On peut dire que la Russie dispose d’un des plus jeunes parcs de wagons au monde ! », se réjouit Eduard Zernin.

Le transport routier, surtout utilisé dans le sud de la Russie, bassin de production de blé, connaît également des progrès. La flotte de camions est renouvelée chaque année avec de nouveaux véhicules nationaux construits ou importés « notamment par le biais de nombreux programmes de crédit-bail. Ainsi, la durée de vie moyenne des véhicules ne dépasse pas 10 ans », détaille Eduard Zernin. Le spécialiste évoque également un mémorandum en vigueur depuis septembre 2020 visant à réguler le transport par camion de céréales, et ainsi lutter contre la violation des normes de poids et de taille sur les routes. « Les propriétaires de camions ne peuvent plus dépasser la charge autorisée sur l’essieu des camions lors du chargement des céréales », signale-t-il, limitant les dégâts sur les routes.

La Russie dispose par ailleurs d’un système de subventions au bénéfice son transport ferroviaire, permettant de transporter des céréales dans tout le pays, « qu’elle n’abandonnera pas et va même le renforcer », prévient Jean-Jacques Hervé. Il rappelle que la Russie considère que l’unité nationale passe par le chemin de fer, qui permet de réduire le coût de transport de marchandises, dont les gains. Et ajoute que « son coffre-fort n’est pas à l’ouest de l’Oural, mais à l’est (Sibérie notamment, contenant les étendues potentielles de terres agricoles). L’axe sibérien est capital ! ».

En Ukraine, le nombre de wagons disponibles pour le transport des grains passe d’environ 16 000 à plus de 30 000 entre 2018 et 2022, du fait d’investissements privés, d’après Ukragroconsult. Toutefois, Maksym Kharchenko concède un manque persistant de locomotives. Ce dernier rappelle que les grains sont transportés dans 65 % des cas par trains dans le pays, le reste se faisant par camions (15 %) et voies fluviales (10 %).

Concernant le transport fluvial ukrainien, « des travaux sont en cours pour l’aménagement du Dniepr et du Dniestr et devraient permettre un développement considérable du transport fluvial et donc une nouvelle baisse importante, mais progressive des coûts de transport », pointe de son côté Jean-Jacques Hervé. L'expert évoque par ailleurs l’achat de péniches françaises par des opérateurs ukrainiens, ainsi que la prise de contrôle d’un ancien chantier portuaire par Nibulon, en face de son terminal céréalier, qu’il a réhabilité, et y fabrique ses propres péniches.

Reste à savoir si la guerre en Ukraine ne va pas enrayer ces progrès.

Jean-Jacques Hervé évoque une solution afin d'aider l'Ukraine, alors que la guerre fait rage, tout en préservant les exportations françaises. « Pour moi, la France aurait intérêt à travailler en partenariat avec les ukrainiens, pour proposer des mixes de blé de diverses qualités, d’origine française, et ukrainienne par exemple, à proposer à divers pays clients. La France sait monter une chaîne logistique complète, c’est-à-dire transporter du grain d’un pays à un autre en temps et en heure, avec la qualité promise…. Ce que les Ukrainiens et les Russes ne savent pas aussi bien faire, mais progressent … »