Marché des oléagineux - À quoi faut-il s’attendre en 2024 ?

Les prix des oléagineux semblent avoir trouvé un certain équilibre. Le marché mondial paraît bien approvisionné, bien que la météo ou la géopolitique puisse changer la donne.

Les prix des oléagineux semblent avoir trouvé un certain équilibre. Le marché mondial paraît bien approvisionné, bien que la météo ou la géopolitique puisse changer la donne.

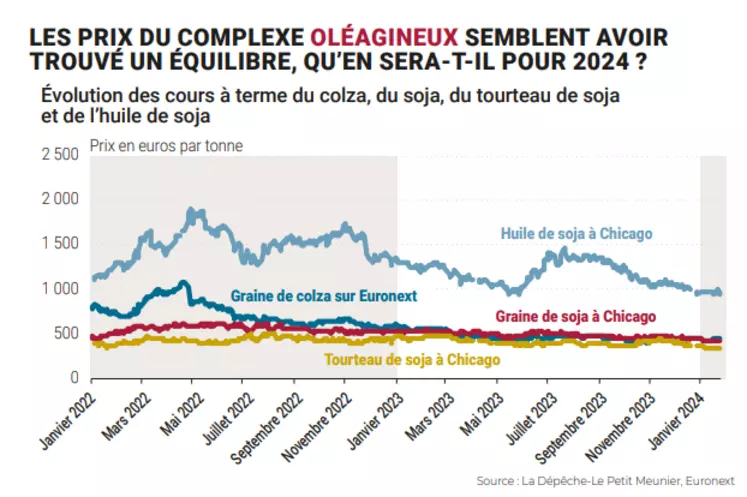

Les cours du complexe oléagineux – regroupant les graines de colza, soja, etc., leurs huiles et leurs tourteaux – avaient flambé en 2022, en raison de la guerre en Ukraine, qui a perturbé les chaînes d’approvisionnement au sein d’une zone de forte production. Puis, les prix ont décroché en 2023, grâce aux corridors mis en place par l’Ukraine et une offre mondiale abondante. Des analystes et opérateurs contactés tentent de donner les principaux indicateurs à suivre pour 2024, qui orienteront les marchés dans un sens ou dans l’autre. Aucun n’a d’avis tranché. Les cours semblent actuellement avoir trouvé un certain point d’équilibre.

Lire aussi : Un marché des céréales sans boussole en 2024

Le cabinet d’analyse Agritel (groupe Argus media) juge le marché du colza neutre à légèrement haussier pour les prochains mois, et ce, pour diverses raisons. Du côté des éléments potentiellement source de progression des cours, citons la situation en Europe. « Nous constatons un effritement des surfaces, spécialement en Allemagne et en Pologne, de quelques pourcents, compte tenu de prix peu rémunérateurs pour les agriculteurs, qui se sont orientés vers d’autres cultures. Ce n’est pas énorme mais cela peut jouer », explique Maxence Devillers, consultant pour la société.

Interrogations sur le colza en Ukraine

Autre gros point d’interrogation : la situation des cultures en Ukraine. « Nous sommes très prudents sur ce qu’il se passe dans le pays. Certaines informations remontées plaident pour un effritement marqué des volumes entre 2023 et 2024, en raison des mauvaises conditions d’implantation et de nombreuses parcelles qui n’ont pas levé. Mais d’autres indiquent que cela ne va pas si mal. Nous en saurons davantage au printemps. D’ici là, il faut prendre les informations avec d’énormes pincettes », alerte le spécialiste d’Agritel. Les importations de l’Union européenne depuis l’Ukraine semblent s’essouffler, autre hypothétique catalyseur de renchérissement des valeurs du colza sur Euronext. « L’Europe devra se fournir ailleurs, depuis l’Australie par exemple. Mais l’offre y sera moins abondante. Actuellement, les prix européens sont trop bas pour attirer la marchandise australienne », fait valoir Maxence Devillers. Le Canada constitue également une option d’approvisionnement pour l’Union européenne, mais la récolte 2023 n’a pas été démentielle. Et les besoins intérieurs s’accroissent. « D’importantes capacités de trituration vont voir le jour courant juin. La consommation canadienne est semble-t-il vouée à augmenter dans les années à venir. Le marché à terme de Winnipeg devient de plus en plus une référence locale, et non plus mondiale », relève l’expert.

Enfin, Agritel estime que les prix doivent remonter pour réellement inciter les agriculteurs canadiens à semer davantage. Mais il ne faut pas oublier les éléments de pression sur les cours. Tout d’abord, malgré le récent essoufflement des importations de l’Union européenne depuis l’Ukraine, il n’en reste pas moins que le corridor ukrainien semble, pour le moment, fonctionner, permettant d’approvisionner le marché international en graines et en huiles depuis la mer Noire. Ensuite, les récoltes de colza ont été bonnes en Europe. Ce que confirme l’institut Cercle Cyclope, présidé par Philippe Chalmin, qui ne voit par conséquent guère de raison de croire que les prix en 2024 dépasseront en moyenne ceux de 2023. Les fortes pluies en France ont apparemment épargné les cultures, celles-ci ayant été semées très tôt. « Ce qui nous inquiète le plus, c’est le possible gel de printemps, courant avril-mai, durant la floraison, période de développement sensible des plantes », témoigne Michel Portier, président d’Argus media, fondateur d’Agritel et agriculteur.

Quelles récoltes au Brésil et en Argentine ?

Autre élément baissier: l’offre mondiale de soja, influençant le marché du colza, s’avère abondante. Le cercle Cyclope a, là aussi, une vision assez stable du marché entre 2023 et 2024. Agritel envisage un scénario pour le moment plutôt baissier. Les récoltes au Brésil paraissent bonnes, et la situation en Argentine devrait nettement s’améliorer. « Nous prévoyons une moisson brésilienne 2024 à 152 millions de tonnes et en Argentine à 52 millions de tonnes », indique Maxence Devillers. Rappelons que le Brésil produisait 160 Mt et l’Argentine 25 Mt l’an dernier, selon l’USDA. Des analystes sont bien plus pessimistes, tel qu’Aprosoja, association brésilienne de producteurs, qui table sur 135 Mt. « Attention, ce chiffre constitue le point bas de la fourchette. Il se pourrait qu’Aprosoja ne soit pas d’une neutralité à toute épreuve. Le marché table plutôt sur un chiffre autour des 150 millions de tonnes », commente Stéphane Bernhard, responsable trading au sein du bureau africain Export trading group (ETG). Le trader voit une baisse des prix du soja : la croissance économique de la Chine n’est pas au mieux, pesant sur la demande en protéines. À un niveau plus microéconomique, il rappelle que « les marges chinoises de trituration ne sont pas bonnes en ce moment, pas plus que celles des producteurs de viande ».

Surveiller les surfaces de soja aux États-Unis

Dans son ensemble, « les producteurs de soja ont en réalité répondu à la flambée des prix de 2022. En 2023, les surfaces ont fortement augmenté, aux États-Unis et en Amérique du Sud. Ajoutons à cela une progression de la technologie, qui améliore la résistance des plantes aux aléas climatiques au Brésil », rappelle Stéphane Bernhard. Il explique, par ailleurs, que les États-Unis pourraient voir leurs surfaces encore progresser entre 2023 et 2024, le ratio de prix soja/maïs étant actuellement favorable au premier. Bien entendu, ces prévisions peuvent changer. Un accident de production en Amérique du Nord, en Europe, etc., peut survenir. Sachant que la situation géopolitique est susceptible d’influer les marchés. Un exemple : l’Argentine. « L’élection à la tête du pays de Javier Milei était jugée comme une nouvelle plutôt baissière en soja, car il était attendu que le nouveau dirigeant dollarise l’économie et surtout supprime ou abaisse les taxes sur les exportations. Or, il n’en a rien été, afin de respecter les exigences budgétaires du Fonds monétaire international, ce qui est susceptible de freiner les expéditions argentines », précise Stéphane Bernhard. Et la dollarisation de l’économie est loin d’être achevée.

Des marchés du biodiesel très différents

« Les capacités de trituration de graines oléagineuses (soja pour les États-Unis et le Brésil, canola pour le Canada) se développent sur le continent américain, au contraire de l’Union européenne », s’inquiète Xavier Noyon, secrétaire de l’European biodiesel board, lors du Paris grain day le 26 janvier. La raison selon lui : une réglementation européenne bien plus contraignante que de l’autre côté de l’Atlantique. « Nous avons des objectifs d’incorporation à l’horizon 2030, soit demain. Mais après-demain, que se passera-t-il ? Nous n’en savons rien, et nous avons besoin de visibilité pour investir et être compétitif », pointe-t-il. Cela pourrait affecter la demande, et donc la production de graines oléagineuses européennes, à long terme.