Le biodiesel séduit encore dans le monde

Les États-Unis, le Brésil, l’Indonésie et le Canada augmentent leurs capacités de production. Autant de signes positifs pour le marché mondial.

Les États-Unis, le Brésil, l’Indonésie et le Canada augmentent leurs capacités de production. Autant de signes positifs pour le marché mondial.

L’inflation et le manque d’huile alimentaire lié à la guerre en Ukraine, dans certaines régions du globe, ont incité des pays à réfléchir à une baisse de l’usage des huiles végétales dans les carburants, afin de les réorienter vers le débouché alimentaire. Pourtant, les analystes internationaux présents lors de la conférence organisée par le Conseil international des céréales (CIC) les 7 et 8 juin à Londres sont assez unanimes : les discussions sont vives dans plusieurs pays, mais le biodiesel, biocarburant ou agrocarburant produit à partir d’huile de colza, de canola, de soja, de palme…, a un avenir plutôt serein durant les prochaines années, soit sur le court moyen terme, malgré des menaces réelles.

Divers facteurs sont avancés. Du côté conjoncturel, certains pays prennent le parti de la baisse des prix de l’énergie dans le contexte inflationniste et d’instabilité géopolitique. Ils tentent, par exemple, de réduire l’export d’huiles végétales et de bloquer la matière première sur le marché intérieur, afin d’avoir à disposition des solutions alternatives au pétrole. C’est le cas de l’Argentine, qui a relevé ses taxes sur les exportations d’huile de soja, passant de 31 % à 33 % en mars 2022, rappelle Gustavo Idigoras, président de la Ciara-CEC (chambre argentine de l’industrie huilière

et centre d’exportation de céréales).

D’autres pays, comme l’Indonésie, ont récemment favorisé la croissance du biodiesel suite à des décisions précipitées. Le pays souhaitait au départ bloquer l’export d’huile de palme afin de lutter contre l’inflation alimentaire. Mais, ayant compris que ses capacités de stockage sont très limitées, l’Indonésie a décidé de changer son fusil d’épaule en quelques semaines : durant l’été 2022, il décide de rehausser le taux d’incorporation, passant de 30 à 35 % d’huile de palme dans le biodiesel, tout en réduisant les taxes sur l’export.

À court terme, la voiture électrique n’est pas une menace

Du côté structurel, on peut évoquer le manque de solutions alternatives à l’énergie fossile à court terme. L’une d’entre elles est l’émergence du véhicule électrique.

Seth Meyer, économiste en chef de l’USDA (département états-unien à l’Agriculture), craint que « si l’électrique se développe, et c’est le cas aux États-Unis, il faudra peut-être augmenter les taux d’incorporation pour les huiles végétales, car l’électrique pourrait prendre une grosse part du gâteau et réduire la consommation de biocarburant ».

Mais cette concurrence ne se ferait pas ressentir avant la prochaine décennie, jugent les intervenants du CIC, laissant encore de la place au biodiesel. En effet, l’électrique présente plusieurs faiblesses. Ce qui fait dire à Nick Goddard, directeur général de la Fédération des producteurs australiens d’oléagineux, que le marché des véhicules électriques peut menacer l’export australien de canola sur l’Europe (représentant 80 % de leurs expéditions) mais en « 2030, 2035, 2040… Toutefois, cela ne nous empêche pas de réfléchir dès maintenant à d’autres marchés. Le marché alimentaire du sud-est asiatique est très porteur (Inde, Bangladesh, Pakistan…) ».

La première faiblesse de la technologie électrique est qu’elle concerne surtout les véhicules personnels, et non pas les camions, roulant essentiellement au diesel, rappellent les experts du CIC. La recherche a encore du pain sur la planche pour équiper les poids lourds. Le secteur du transport de marchandises a, par exemple, besoin de couvrir de longues distances, alors que l’autonomie permise par les batteries se trouve pour le moment réduite.

De plus, l’électrique est très onéreux. Darren Cooper, économiste du CIC, déclare : « Le meilleur véhicule électrique en Europe coûte 65 000 €… un prix difficilement accessible pour le consommateur européen moyen ». Il ajoute que les voitures électriques réclament davantage de métaux, moins disponibles aujourd’hui.

Renault Trucks choisit le B100 plutôt que l’électrique

Benjamin Jasserand, responsable trituration de Saipol, acquiesce, et livre une anecdote : « Renault Trucks hésitait entre le développement de camions électriques et le B100, biodiesel contenant 100 % d’huile de colza. Il a finalement opté pour le B100, car presque deux fois moins cher ». Enfin, il est nécessaire de développer d’importantes infrastructures afin de recharger régulièrement les véhicules, ce qui n’est pas le cas aujourd’hui dans le monde, rappellent les spécialistes présents à l’événement.

André Nassar, président d’Abiove (association brésilienne de l’industrie des huiles végétales), souligne que « l’électrique émet également des gaz à effet de serre (GES), si l’on considère l’ensemble du cycle de vie du véhicule, incluant la production de batteries électriques ».

Autre alternative à la première génération : la seconde génération et autres types de biocarburants (ceux produits à partir de résidus de cultures, de déchets agroalimentaires, etc.). Mais les volumes sont encore trop réduits, et la logistique tout comme la traçabilité des matières premières, bien qu’elles s’améliorent, restent encore à parfaire, d’après les experts du CIC.

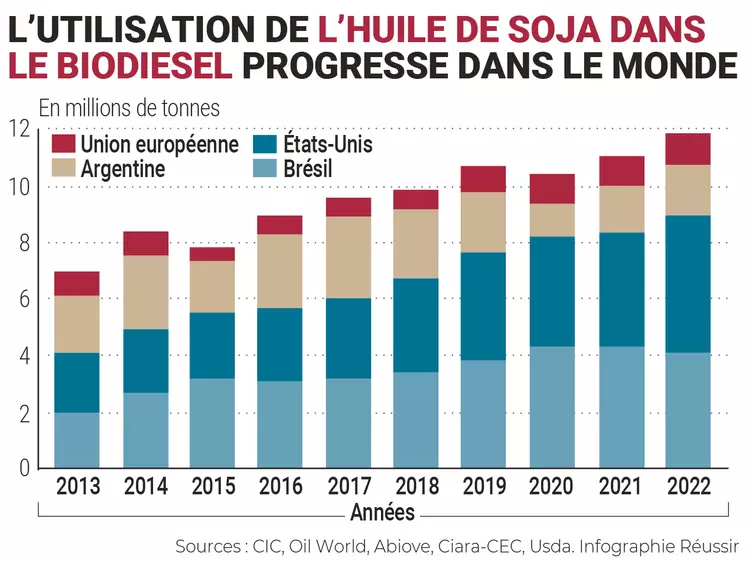

L’addition des facteurs conjoncturels et structurels justifie l’utilisation croissante d’huile de soja dans le processus de fabrication de biodiesel, selon le CIC (cf. graphe). Elle est attendue en 2022 à presque 12 Mt, contre 11 Mt en 2021, et seulement un peu plus de 1 Mt en 2010, confirmant une tendance de fond de croissance, portée par des hausses de production aux États-Unis, au Brésil et en Argentine.

L’organisation s’attend à un rebond du taux d’incorporation en Argentine, officiellement à 5 % depuis juin 2021 (10 % précédemment). C’est d’ailleurs ce qui s’est partiellement passé durant l’été 2022, les autorités locales ayant rehaussé temporairement ce taux à 12,5 %, sans toutefois donner de date de fin d’application de la mesure. Il n’est donc pas impossible que cette décision se maintienne dans le temps.

Le Brésil n’a pas augmenté autant que prévu ses taux d’incorporation, utilisant actuellement le B10 (biodiesel contenant 10 % d’huile végétale), alors que le B15 devait être approuvé, rappelle le CIC. Ce que confirme André Nassar : « En théorie, le taux aurait dû passer à 15 % dès cette année, mais avec le contexte inflationniste et des prix de l’huile de soja atteignant de très hauts niveaux, le gouvernement s’est rétracté et a maintenu un taux à 10 %. Mais dès que les prix de l’huile reviendront à la normale, nous espérons que les autorités mettront effectivement en place ce taux de 15 % ».

Cette année, le Brésil devrait produire 9,7 Mt d’huile de soja

Ce qui fait dire au président d’Abiove que « nos capacités de trituration augmentent, actuellement à 45-47 Mt, et nous pensons que la filière Biodiesel a été et sera un facteur clé de cette croissance », témoigne-t-il. Illustration de ce phénomène : la hausse de la production d’huile de soja nationale. Elle était de 8 Mt en 2017, et Abiove table sur un chiffre de 9,7 Mt en 2022. Rappelons que la graine de soja contient environ80 % de matière sèche et 20 % d’huile. Presque 16 % de ces volumes d’huiles ont pour débouché le biodiesel, précise André Nassar. Il rappelle que le taux d’incorporation d’huile de soja est passé de 1 % en 2008 à 10 % en 2022, via le programme brésilien Renovabio instauré en 2017, censé augmenter la production d’énergies renouvelables, et donc de stimuler la production de biodiesel.

Alors que le débat « pétrole contre nourriture » ressort dans le pays, André Nassar ne s’inquiète pas pour les disponibilités en soja et produits qui en sont issues à l’avenir. « Nous aurons de quoi approvisionner le marché intérieur et extérieur durant les cinq prochaines années sans problème. Nous disposons d’un important potentiel d’augmentation de production », argue-t-il.

Aux États-Unis, de nombreuses usines produisant du biodiesel à l’aide de la technologie HVO (huiles végétales hydrogénées), appelé biodiesel renouvelable, qui utilisent notamment de l’huile de soja, se développent (cf. encadré). « Durant les prochaines années, le débouché biodiesel via cette technologie sera un important driver du marché du soja aux États-Unis », déclare Scott Gerlt, économiste en chef de l’association américaine des producteurs de soja (ASA).

Le soja n’est pas la seule matière première utilisée par les industriels de la HVO, rappelle Scott Gerlt. On peut citer les huiles usagées, qui disposent de caractéristiques moins attrayantes que d’autres produits en termes d’émissions de GES. Mais « les industriels sont demandeurs de soja car c’est une culture abondante, et plus facilement disponible que les déchets/huiles usagées. En effet, il est difficile logistiquement de collecter l’huile usagée auprès des restaurants. Et elle reste un déchet : les fournisseurs n’ont pas pour vocation de la produire », signale-t-il.

Selon les données collectées par l’ASA auprès de sources publiques et privées, les États-Unis pourraient produire plus de 5 milliards de gallons de biodiesel renouvelable (18,9 milliards de litres), à l’horizon 2024, contre 1 milliard de gallons (3,78 milliards de litres) en 2021. Si l’on considère les biodiesels standards et renouvelables, la production états-unienne passerait de 3,5 milliards de gallons (13,25 milliards de litres) en 2021 à près de 7 milliards de gallons (26,5 milliards de litres) en 2024-2025, d’après la même source. Cela engendrerait une hausse des capacités nationales de trituration de graines de soja sur la même période d’environ 15 Mt.

L’énergie consomme beaucoup de soja aux États-Unis

D’après le CIC, la part du soja dans les biocarburants aux États-Unis pourrait même dépasser celle de l’huile alimentaire très prochainement. « La demande en huile de soja alimentaire aux États-Unis stagne alors que celle en biodiesel progresse fortement », soulève Darren Cooper. En termes de chiffres, la demande en graine de soja états-unienne à des fins de production de biodiesel progresserait de 12 % entre 2021-2022 et 2022-2023, à 5,5 Mt, alors que celle à destination de l’alimentation humaine régresserait, passant de 6,5 Mt à 6,2 Mt environ sur la même période.

Mais le développement du débouché énergétique pour l’huile de soja se fait assez lentement, selon Scott Gerlt. « Tous les projets ne seront pas terminés. La hausse des prix de l’huile de soja et de la graine affecte la rentabilité de la filière », tempère-t-il. De plus, l’industrie HVO requiert une importante mobilisation de capitaux, et nécessite davantage de matières premières.

Au Canada, les capacités de trituration de canola devraient passer de 11 Mt à 16-17 Mt en 2024-2025, explique Jim Everson, président du conseil canadien du canola, regroupant l’ensemble des acteurs (agriculteurs, organismes stockeurs, industriels…). Cette hausse s’explique surtout par l’expansion du secteur des biocarburants, afin de réduire l’empreinte carbone du pays, précise-t-il.

En Allemagne, les discussions sont en cours sur la possibilité d’abaisser ou non l’usage d’huile végétale dans les carburants. Mais les autorités allemandes ont déclaré, le 14 juillet, que le pays était en retard sur ses objectifs de réduction de GES, et que les biocarburants, dont le biodiesel, étaient indispensables pour atteindre ces objectifs.

En quoi consiste la technologie HVO

La technologie HVO (huiles végétales hydrogénées) consiste à l’ajout de molécules d’hydrogène aux huiles végétales afin de former des chaînes d’hydrocarbures, donnant un gazole de synthèse, qui ressemble fortement au gazole fossile. Le coût de production s’avère légèrement supérieur à celui du biodiesel classique, mais le produit est de meilleure qualité. « On peut techniquement le mélanger à près de 100 % dans un moteur classique », précise Scott Gerlt, économiste de l’association américaine des producteurs de soja. Rappelons que le biodiesel traditionnel est obtenu par transestérification des lipides avec un alcool, de façon à obtenir de l’ester méthylique d’huile végétale.

Le colza et le tournesol ont encore un avenir

Malgré la concurrence émergente des véhicules électrique et agrocarburants de seconde génération (produits à partir de résidus), la filiale industrielle Saipol du groupe Avril a expliqué, lors de la conférence organisée par le conseil international des céréales les 7 et 8 juin, que la première génération, et donc la graine de colza notamment, pourra encore trouver une place au sein de la réglementation RED III (Renewable Energy Directive-directive sur les énergies renouvelables). « Nous estimons qu’il y aura un manque de 7 millions de tonnes de matières premières pour accomplir les objectifs de l’Union européenne en matière d’énergie renouvelable à l’horizon 2030. Les graines de colza et de tournesol auront donc encore toute leur place. Nous avons créé la solution OleoZe, qui rémunère mieux les agriculteurs ayant des pratiques de production plus durables, afin d’améliorer le bilan des émissions de gaz à effet de serre des carburants produits à partir de ces matières premières », explique Benjamin Jasserand, responsable trituration de Saipol.