COTidienne

Marché des oléagineux du 11 mars 2025 - Le repli des prix du colza a été limitée par la révision à la baisse de la production européenne

L’évolution des prix du colza et du tournesol français entre le 10 et le 11 mars 2025, expliquée par La Dépêche-Le Petit Meunier.

L’évolution des prix du colza et du tournesol français entre le 10 et le 11 mars 2025, expliquée par La Dépêche-Le Petit Meunier.

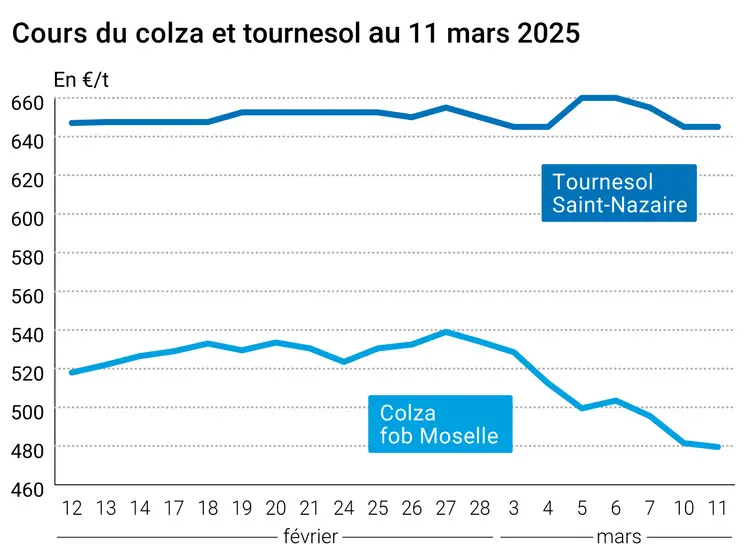

Les prix du colza ont légèrement reculé sur Euronext et, par ricochet, sur le marché physique français, entre le 10 et le 11 mars, à l’image de l’ensemble du complexe oléagineux, canola canadien en tête. Les cours du colza sur le marché à terme européen ont perdu entre 1,75 €/t et 4,25 €/t selon l’échéance (-1,75 €/t sur l’échéance mai).

Les prix du tournesol sur le marché physique français n’ont pas évolué d’un jour sur l’autre.

À noter que le Coceral a révisé à la baisse ses prévisions de production de colza, tournesol et soja dans l’UE. En France, seule l’estimation en tournesol a été rognée.

Pour tout savoir sur l'actualité des marchés agricoles, cliquez ici

Les cotations du canola canadien à Winnipeg ont continué de chuter sur l’ensemble des échéances, mais dans une moindre mesure que la veille. Pour rappel, à compter du 20 mars, la Chine imposera un droit de 100 % sur l'huile de canola et les tourteaux de canola, ce qui risque d’avoir un impact dévastateur sur la filière du canola canadienne, alors que les Etats-Unis devraient imposer une taxe de 25 % sur les importations en provenance du Canada à partir du 2 avril.

Les cours de la graine de soja sur le CBOT ont perdu du terrain sur l’ensemble des échéances, à l’image de ceux du tourteau de soja (baisse sur le rapproché et quasi stabilité à partir de l’échéance octobre 2025) et de l’huile de soja. La séance a enregistré des ventes techniques et de la part des fonds d’investissement. L’USDA n’a pas modifié le bilan états-unien en soja, dans l’incertitude des conséquences de la guerre commerciale lancée par Donald Trump sur ses principaux fournisseurs. A l’échelle mondiale, la hausse des utilisations domestiques en Argentine et en Chine a entraîné une baisse des stocks de fin de campagne. À noter que l’USDA a reconduit ses estimations de production et d’exportation de soja pour le Brésil et l’Argentine.

Les cours de l’huile de palme malaisienne à Kuala Lumpur se sont encore dépréciés, dans le sillage des huiles chinoises et du renchérissement du ringgit face à ses monnaies concurrentes. Cependant, la hausse des importations indiennes en février, par rapport au mois précédent, a limité la casse.

Côté macroéconomie, les cours du pétrole se sont quelque peu repris entre le 10 et le 11 mars, après leur chute de la veille. Les analystes sont convaincus que l’Opep+, et en premier lieu son chef de file l’Arabie saoudite, réagira à une trop forte baisse des prix pour assurer des profits suffisants au cartel. De plus, la guerre commerciale entre Washington et Ottawa pourrait avoir un impact sur l’approvisionnement en pétrole brut canadien des Etats-Unis.

Après une relative stabilité la veille (+0,02 %), l’euro a de nouveau nettement progressé face au dollar, passant de 1,0837 $ lundi à 1,0916 $ mardi (+0,73 %). Les investisseurs états-uniens sont de plus en plus pessimistes quant à l’impact de la guerre commerciale lancée par Donald Trump sur l’économie du pays, ce qui pèse sur la devise verte.

Aux Etats-Unis, les chiffres de l’inflation sont attendues à la mi-journée, avant la publication demain de ceux sur les prix à la production.

Côté géopolitique, on retiendra l’accord entre Washington et Kiev sur un projet de cessez-le-feu dans le cadre du conflit armé russo-ukrainien, avec la levée de la suspension de l’aide militaire états-unienne à l’Ukraine. Par ailleurs, l’Union européenne (UE) a répliqué à l’entrée en vigueur ce jour d’une taxe de 25 % sur les importations d’acier et d’aluminium états-uniennes, en annonçant une surtaxe dès avril sur des marchandises états-uniennes, d’une valeur de 26 Md€ annuelle.

Pour tout savoir sur l'actualité des professionnels de la filière des grains, cliquez ici

Fondamentaux :

- Etats-Unis, soja, stocks : 380 millions de boisseaux (dans les attentes), inchangé par rapport à l’estimation de février (source USDA)

- Etats-Unis, soja, exportation : 1825 millions de boisseaux, inchangé par rapport à l’estimation de février (source USDA)

- Monde, soja, utilisations domestiques : 409,16 Mt, contre 406,18 Mt estimées en février (source USDA)

- Monde, soja, stocks : 121, 41 Mt (en dessous des attentes), contre 124,34 estimées en février (source USDA)

- Brésil, soja, production : 169 Mt (dans les attentes), inchangé par rapport à l’estimation de février (source : USDA)

- Argentine, soja, production : 49 Mt (dans les attentes), inchangé par rapport à l’estimation de février (source : USDA)

- Argentine, soja, trituration : 42 Mt (dans les attentes), contre 41 Mt estimée en février février (source : USDA)

- Chine, soja, importation : 109 Mt, inchangé par rapport à l’estimation de février (source : USDA)

- Chine, soja, trituration : 105 Mt, contre 103 Mt estimées en février (source : USDA)

- UE, colza, production : 19,221 Mt en 2025 (19,493 Mt estimées en décembre), contre 17,216 Mt en 2024 (source : Coceral)

- France, colza, production : 4,030 Mt en 2025 (idem qu’en décembre), contre 3,884 Mt en 2024 (source : Coceral)

- Allemagne, colza, production : 3,850 Mt en 2025 (3,798 Mt estimées en décembre), contre 3,660 Mt en 2024 (source : Coceral)

- UE, tournesol, production : 9,917 Mt en 2025 (9,954 Mt estimées en décembre), contre 8,475 Mt en 2024 (source : Coceral)

- France, tournesol, production : 1,748 Mt en 2025 (1,622 Mt estimées en décembre), contre 1,385 Mt en 2024 (source : Coceral)

- Roumanie, tournesol, production : 2,511 Mt en 2025 (2,192 Mt estimées en décembre), contre 1,876 Mt en 2024 (source : Coceral)

- UE, soja, production : 3,060 Mt en 2025 (3,160 Mt estimées en décembre), contre 3,064 Mt en 2024 (source : Coceral)

- France, soja, production : 0, 350 Mt en 2025 (idem qu’en décembre), contre 0,399 Mt en 2024 (source : Coceral)

- Italie, soja, production : 1,120 Mt en 2025 (1,184 Mt estimées en décembre), contre 1,221 Mt en 2024 (source : Coceral)

Marchés physiques français du 11 mars 2025 (base juillet pour les céréales)

| Tournesol | Spécifications | Échéance | euro/t | Variation | |

|---|---|---|---|---|---|

| Rendu Bordeaux | oléique Récolte 2024 | avr.-juin | 645,00 | N | 0,00 |

| Rendu Saint-Nazaire | oléique Récolte 2024 | avr.-juin | 645,00 | N | 0,00 |

| Colza | Spécifications | Échéance | euro/t | Variation | |

|---|---|---|---|---|---|

| Rendu Rouen | Récolte 2024 | avr.-juin | 479,50 | N | -2,00 |

| Fob Moselle | Récolte 2024 | avr.-juin | 479,50 | N | -2,00 |

| Tourteaux de soja | Spécifications | Échéance | euro/t | Variation | |

|---|---|---|---|---|---|

| Départ Montoir | 48% pellets Brésil | mars | 366,00 | V | -4,00 |

| 48% pellets Brésil | avr. | 365,00 | V | -6,00 |

| Pois | Spécifications | Échéance | euro/t | Variation | |

|---|---|---|---|---|---|

| Départ Marne | fourrager Récolte 2024 | mars | 300,00 | N | 0,00 |

| Départ Somme/Oise | fourrager Récolte 2024 | mars | 304,00 | N | 0,00 |

CCotations commerciales des produits laitiers du 6 mars 2025

| Poudre de lait | Spécifications | Échéance | euro/t | Variation | |

|---|---|---|---|---|---|

| Départ NBPL à 30 jours 5% H BT vrac | dispo. | 2490,00 | N |

| Poudre de lactosérum | Spécifications | Échéance | euro/t | Variation | |

|---|---|---|---|---|---|

| Départ NBPL à 30 jours, BILA pH 6 vrac | dispo. | 905,00 | N |

Evolution dollar / euro du 11 mars 2025

| Devise | Valeur à la clôture |

|---|---|

| 1 dollar US | 0,9164 euro |

| 1 euro | 1,0912 dollar |

Clôture du marché à terme de Chicago du 11 mars 2025

| Matières premières | Clôture | Chicago |

|---|---|---|

| Soja | 997,75 | cents/bois. |

| Tourteaux de soja | 294,10 | $/t |

| Huile de soja | 41,43 | cts/livre |

Clôture du marché à terme Euronext du 11 mars 2025

| Colza (Euronext) | |

|---|---|

| Echéance | Clôture |

| Mai 2025 | 480,00 |

| Août 2025 | 465,75 |

| Nov. 2025 | 467,75 |

| Volume | 22024 |

| Huile de colza (Euronext) | |

|---|---|

| Echéance | Clôture |

| Mars 2023 | 698,50 |

| Juin 2023 | 698,50 |

| Sept. 2023 | 698,50 |

| Volume | 0 |

| Tourteaux de colza (Euronext) | |

|---|---|

| Echéance | Clôture |

| Mars 2023 | 196,25 |

| Juin 2023 | 196,25 |

| Sept. 2023 | 196,25 |

| Volume | 0 |

Cotations des marchés internationaux du 11 mars 2025

| Energie | Echéance | Valeur à la clôture |

|---|---|---|

| Pétrole (Nymex) | Avr. 2025 | 66,25 $ |

| Indices des frets maritimes | du 11 mars | Variation |

|---|---|---|

| Baltic Dry Index (BDI) | 1436 | 12,00 |

| Baltic Panamax Index (BPI) | 1064 | 50,00 |

| Baltic Capesize Index (BCI) | 2474 | -4,00 |

| Baltic Supramax Index (BSI) | 864 | 0,00 |

| Baltic Handysize Index (BHSI) | 564 | 3,00 |